けいおん!CD OP&EDデイリー速報 2009/05/18(27日目)EDが9位に復帰

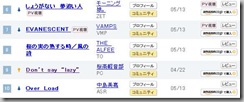

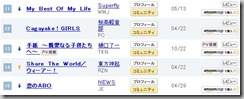

オリコンシングルデイリーランキング 2009年5月17日付より

・デイリーシングルランキング(Oricon)

けいおん!CD OP&ED27日目(第4週7日目)は

9位:Don’t say “lazy"(ED) 推定売上枚数 ?枚

12位:Cagayake!GIRLS(OP)推定売上枚数 ?枚

となりました。

4週目の推移は

ED:3位→17位→14位→13位→11位→11位→9位

OP:6位→18位→17位→14位→12位→12位→12位

EDが1ヶ月たってもTOP10に戻ってきましたw

明日の週間ランキングとデイリー速報でひとまずWatchを終了したいと思います。

ふわふわ時間がすぐ発売されるけどエントリー立ててまでの速報はやらない予定です。キャプチャ上がったら・・・どうしましょう。

<過去ログ>

・けいおん!CD OP&EDデイリー速報 2009/04/22(初日)(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/04/23(2日目)(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/04/24(3日目)(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/04/25(4日目) デイリー1位&2位獲得(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/04/26(5日目)二日連続1位&2位(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/04/27(6日目)ED3日連続1位、OPは3位(Air-be blog)

・けいおん!CD OP&ED速報 2009/04/28(1週目&7日目)週間ED2位、OP4位(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/04/29(8日目)(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/04/30(9日目)(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/05/01(10日目)+Mステランキング(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/05/02(11日目)+劇中歌+キャラクターソング情報(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/05/03(12日目)+ふわふわ時間情報(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/05/04(13日目)(Air-be blog)

・けいおん!CD OP&ED速報 2009/05/05(2週目&14日目)2週目は5位と6位(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/05/06(15日目)(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/05/07(16日目)+サントラ曲目決定(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/05/08(17日目)+Mステ3週連続ランクイン(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/05/09(18日目)(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/05/10(19日目)EDがデイリー3位に返り咲き(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/05/11(20日目)ED2位までアップ(Air-be blog)

・けいおん!CD OP&ED速報 2009/05/12(3週目&21日目)3週目は5位と8位(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/05/13(22日目)(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/05/14(23日目)(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/05/15(24日目)(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/05/16(25日目)(Air-be blog)

・けいおん!CD OP&EDデイリー速報 2009/05/17(26日目)(Air-be blog)

<Amazon>

Don’t say“lazy”(初回限定盤)、Cagayake!GIRLS(初回限定盤)、Don’t say“lazy”、Cagayake!GIRLS

TVアニメ「けいおん!」劇中歌::ふわふわ時間、TVアニメ「けいおん!」オリジナルサウンドトラック(仮)

TVアニメ「けいおん!」キャラクターシングル 第1弾 平沢唯(CV:豊崎愛生)

TVアニメ「けいおん!」 キャラクターシングル 第2弾 秋山澪(CV:日笠陽子)